稳楼市再加码!

央行宣布实施降准降息及下调公积金利率三大举措,楼市由此迎来重磅信贷政策支持。

No.1 利率降至历史低位

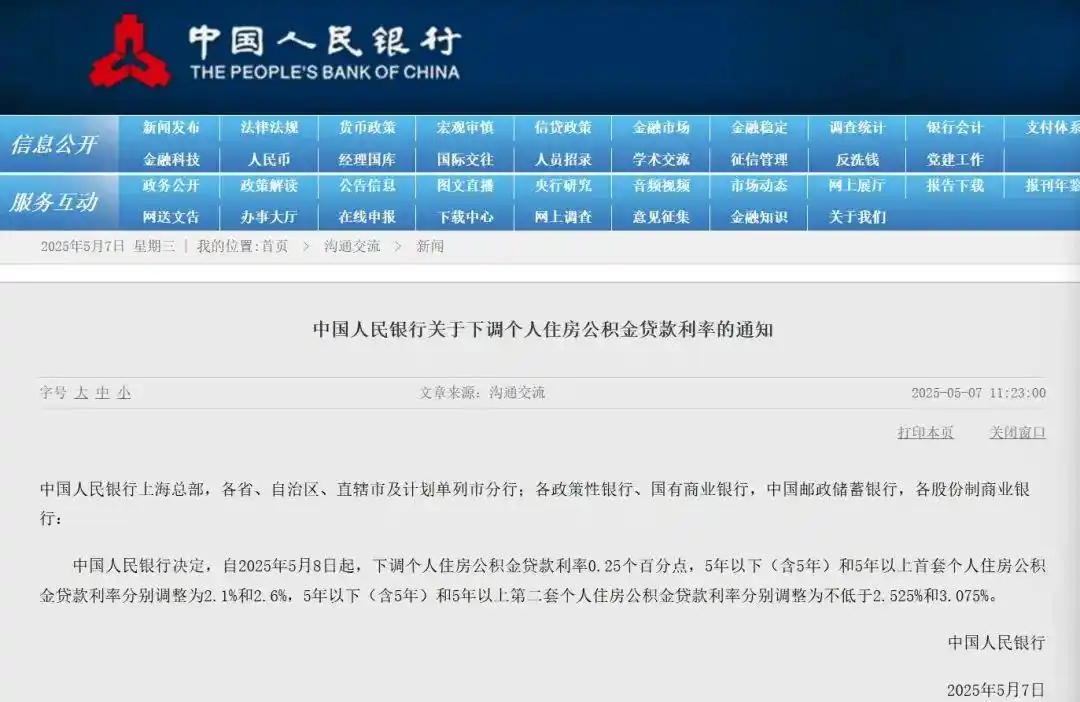

5月7日,央行宣布重大消息,降低个人住房公积金贷款利率25个基点,5年期以上首套房利率从2.85%降至2.6%,同时降低政策利率0.1个百分点,两项利率合计调降35个基点。这是自2019年以来,5年以上公积金贷款利率的第二次调降,上一次调降是在2024年5月,降幅也为25个基点。

央行表示,降低个人住房公积金贷款利率,预计每年将节省居民公积金贷款利息超过200亿元,有利于支持居民家庭的刚性住房需求,也有助于房地产市场止跌企稳。

从购房者个人角度看,公积金贷款利率下调也将进一步降低房贷成本。

上海易居房地产研究院副院长严跃进计算,对于100万贷款本金、30年期、等额本息的公积金贷款,政策前月供为4136元,调整后为4003元,减少了133元;还款总金额(本金+利息)从过去的149万变为144万,直接减少了5万元成本。

“在商业贷款利率持续下行的背景下,公积金利率的定向调整凸显了政策的分层设计。”58安居客研究院院长张波表示,继2024年下调后再次对公积金贷款利率进行定向调整,将有效缓解自住购房者的还款压力,对稳定住房消费、提振市场信心具有积极意义。

业内表示,调整后的5年期以上首套房利率降至2.6%,已处于历史低位,与商业贷款定位互补,共同支持房地产市场。本次调整进一步拉大了公积金贷款与商业贷款的利差,在一定程度上强化了公积金制度的普惠性,更利好首次购房人群。

值得注意的是,此次住房公积金贷款利率调整范围既包括新发放的住房公积金贷款,也包括存量住房公积金贷款。此次利率下调后,新发放的住房公积金贷款将执行新的利率,此前已发放的住房公积金贷款,利率将在2026年1月1日起下调。这可直接减轻借款人利息负担,等同于增加居民收入,提升消费能力。

No.2 降准降息对房企有何影响?

此外,5月7日发布会还明确,降准0.5个百分点,并降低政策利率0.1个百分点。预计向市场提供长期流动性约1万亿。

“降准将增加银行的可贷资金,对于发挥商业银行信贷业务功能会产生重要影响。”严跃进表示,与房地产相关的贷款业务依然是今年商业银行投放的重点领域,此举将增强银行在个人按揭贷款、开发贷、融资协调机制、城中村改造、存量房等方面的作用。

值得关注的是,公开市场7天期逆回购操作利率从目前的1.5%调降至1.4%,预计将带动贷款市场报价利率(LPR)同步下行约0.1个百分点。

中指院政策研究总监陈文静表示,本月5年期以上LPR有望同步下调10个基点,或从3.6%降至3.5%,这将进一步降低购房者置业成本。

央行数据显示,2025年第一季度全国新发放商业性个人住房贷款加权平均利率为3.11%。严跃进表示,若按此次政策,后续房贷利率有望降至3.01%。

No.3 稳楼市组合拳出击

在发布会上,金融监管总局也宣布了稳楼市政策。近期将推出八项增量政策,其中针对房地产明确提出“加快出台与房地产发展新模式相适配的系列融资制度” ,包括完善房地产开发、个人住房、城市更新等贷款管理办法,指导金融机构保持房地产融资稳定,满足刚性和改善性住房需求,强化高品质住房资金供给。

目前,商业银行审批通过的“白名单”贷款已增至6.7万亿元,支持1600多万套住宅的建设和交付。各地金融机构正从住房金融供给端发力,支持房企存量信贷业务合理展期,在一定程度上满足房企融资需求,缓释房企流动性风险。

陈文静认为,在政治局会议定调后,金融部门积极跟进,本次会议释放的政策举措范围和力度超预期,对提振房地产市场信心、稳定市场预期作用积极。

从市场表现来看,4月核心城市土地市场热度不减。重点城市新房销售面积在低基数下同比基本持平,核心城市在优质供应带动下销售延续增长;二手房成交量整体同比延续增长。

本次会议释放了重磅利好,政策举措范围和力度均超预期,预计对提振房地产市场信心、稳定市场预期将发挥积极作用。短期来看,除降准降息,本次会议提到的更多资金支持配套政策也将逐步落地落实,促进住房需求释放,改善企业资金压力,持续巩固房地产市场稳定态势。

- 上一篇 > 人民币突然大涨,多重利好驱动!

- 下一篇 > 什么信号?央行连续6个月增持黄金!